Por LegisWeb

1 – INTRODUÇÃO

O Programa Especial de Regularização Tributária (PERT), instituído pela Medida Provisória n° 783/2017, traz a possibilidade de pessoas físicas ou jurídicas, de direito público ou privado (inclusive aquelas que se encontrarem em recuperação judicial), regularizarem seus débitos vencidos até 30.04.2017 junto à Secretaria da Receita Federal do Brasil (RFB) e à Procuradoria Geral da Fazenda Nacional (PGFN).

A RFB e a PGFN, no âmbito de suas competências, irão editar os atos necessários para execução dos procedimentos de adesão ao programa.

A Instrução Normativa RFB n° 1.711/2017, implementa, no âmbito da Secretaria da Receita Federal do Brasil (RFB), o Programa Especial de Regularização Tributária (PERT).

2 – DÉBITOS COMPREENDIDOS

São abrangidos pelo PERT os débitos de natureza tributária e não tributária, vencidos até 30.04.2017, inclusive aqueles de parcelamentos anteriores rescindidos ou ativos, em discussão administrativa ou judicial, ou provenientes de lançamento de ofício efetuados após a publicação da referida Medida Provisória, desde que o requerimento seja efetuado até 31.08.2017 (Medida Provisória n° 783/2017, artigo 1°, §§ 2° e 3°).

A adesão ao PERT também se aplica ao sujeito passivo que aderiu às regras da Medida Provisória n° 766/2017 – Programa de Regularização Tributária (PRT). Com isso, o contribuinte terá a possibilidade de incluir os débitos do PRT neste novo programa, conforme prevê o artigo 11, parágrafo único, inciso IV, da Medida Provisória n° 783/2017.

2.1 – NO ÂMBITO DA RFB PODERÃO SER LIQUIDADOS NA FORMA DO PRT:- vencidos até 30.04.2017, constituídos ou não, provenientes de parcelamentos anteriores rescindidos ou ativos ou em discussão administrativa ou judicial, devidos por pessoa física ou pessoa jurídica de direito público ou privado, inclusive a que se encontrar em recuperação judicial;

- provenientes de lançamentos de ofício efetuados após 31.05.2017, desde que o requerimento de adesão se dê até 31.08.2017 e o tributo lançado tenha vencimento legal até 30.04.2017; e

- relativos à Contribuição Provisória sobre Movimentação ou Transmissão de Valores e de Créditos e Direitos de Natureza Financeira (CPMF).

- apurados na forma do Simples Nacional e do Simples Doméstico;

- provenientes de tributos passíveis de retenção na fonte, de desconto de terceiros ou de sub-rogação;

- devidos por pessoa jurídica com falência decretada ou por pessoa física com insolvência civil decretada;

- devidos pela incorporadora optante do Regime Especial Tributário do Patrimônio de Afetação (RET);

- constituídos mediante lançamento de ofício efetuado em decorrência da constatação da prática crime de sonegação, fraude ou conluio.

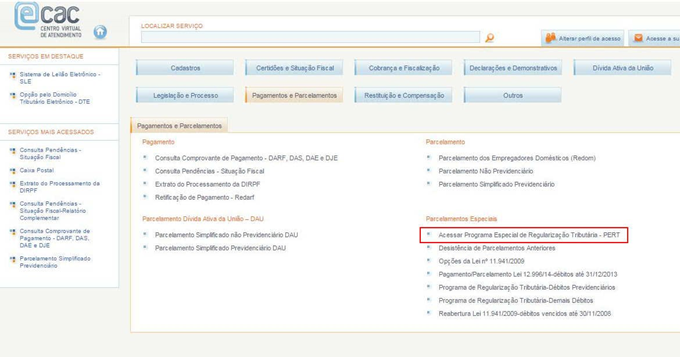

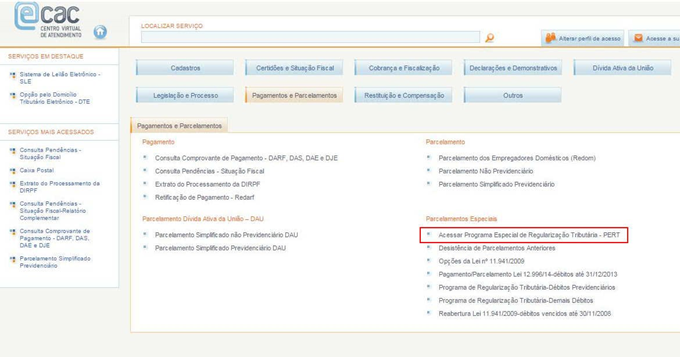

3 – ADESÃO

O artigo 13 da Medida Provisória n° 783/2017 prevê que no prazo de 30 dias, contado da data de publicação da Medida Provisória (ou seja, até 30.06.2017), a RFB e a PGFN, editarão os atos necessários à execução dos procedimentos para adesão a esse programa.

Não haverá possibilidade de adesão ao pagamento ou ao parcelamento através do PERT nos casos de dívidas decorrentes de lançamento de ofício em que foram caracterizadas, após decisão administrativa definitiva, as hipóteses definidas nos artigos 71 a 73 da Lei n° 4.502/64 – ou seja, sonegação, fraude e conluio (Medida Provisória n° 783/2017, artigo 12).

3.1 – EFEITOS DA ADESÃO

Conforme previsto no § 4°, artigo 1° da Medida Provisória n° 783/2017, a adesão ao PERT implica:- a confissão irrevogável e irretratável dos débitos em nome do sujeito passivo na condição de contribuinte ou responsável e por ele indicados para compor o PERT, segundo os artigos 389 e 395 da Lei n° 13.105/2015 (Código de Processo Civil – CPC);

- a aceitação plena e irretratável pelo sujeito passivo, na condição de contribuinte ou responsável,das condições estabelecidas na referida Medida Provisória;

- o dever de pagar regularmente as parcelas dos débitos consolidados no PERT e os débitos vencidos após 30.04.2017, inscritos ou não em Dívida Ativa da União;

- a vedação da inclusão dos débitos que compõem o PERT em qualquer outra forma de parcelamento posterior, ressalvado o reparcelamento previsto no artigo 14-A da Lei n°10.522/2002;

- o cumprimento regular das obrigações com o Fundo de Garantia do Tempo de Serviço (FGTS).

A adesão ao PERT implicará a manutenção automática dos gravames decorrentes de arrolamento de bens, de medida cautelar fiscal e das garantias prestadas administrativamente, nas ações de execução fiscal ou qualquer outra ação judicial (Medida Provisória n° 783/2017, artigo 10).

4 – PRAZO

O prazo limite para a adesão ao Programa Especial de Regularização Tributária (PERT) é até 31.08.2017, e abrangerá os débitos indicados pelo sujeito passivo, na condição de contribuinte ou responsável (Medida Provisória n° 783/2017, artigo 1°, § 3°).

5 – RECOLHIMENTO

O PERT apresenta as modalidades de adesão em âmbito da RFB e da PGFN para que o sujeito passivo possa liquidar seus débitos.

5.1 – SECRETARIA DA RECEITA FEDERAL DO BRASIL (RFB)

O sujeito passivo que possua débitos com a RFB, passíveis de adesão ao PERT, poderá liquidar seus débitos, através da escolha de uma das modalidades a seguir:

|

Modalidade |

Forma de pagamento |

| Pagamento parte à vista e em espécie, e liquidação com créditos de prejuízo fiscal e base de cálculo negativa da CSL, ou outros créditos de tributos administrados pela RFB |

– pagamento à vista e em espécie de, no mínimo, 20% do valor da dívida consolidada, sem redução, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro/2017; e – liquidação do restante com a utilização de créditos de prejuízo fiscal e base de cálculo negativa da CSL ou com outros créditos próprios relativos aos tributos administrados pela RFB, com a possibilidade de pagamento, em espécie, de eventual saldo remanescente em até 60 prestações adicionais, vencíveis a partir do mês seguinte ao do pagamento à vista, no valor mínimo correspondente a 1/60 do referido saldo. Pagamento da dívida consolidada em até 120 prestações mensais e sucessivas, calculadas de modo a observar os seguintes percentuais mínimos, plicados sobre o valor da dívida consolidada: |

| Parcelamento em até 120 prestações | a) da 1ª à 12ª prestação: 0,4%;

b) da 13ª à 24ª prestação: 0,5%;

c) da 25ª à 36ª prestação:0,6%; e

d) da 37ª prestação em diante: percentual correspondente ao saldo remanescente, em até 84 prestações mensais e sucessivas. |

| Pagamento parte à vista e em espécie, e o restante, opcionalmente, em parcela única, em até 145 parcelas ou em até 175 parcelas |

– pagamento à vista e em espécie de, no mínimo, 20% do valor da dívida consolidada, sem redução, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro/2017; e – o restante: a) em parcela única: liquidada integralmente em janeiro/2018, com redução de 90% dos juros de mora e 50% das multas de mora, de ofício ou isoladas; b) parcelado em até 145 parcelas mensais e sucessivas, vencíveis a partir de janeiro/2018, com redução de 80% dos juros de mora e de 40% das multas de mora, de ofício ou isoladas; ou c) parcelado em até 175 parcelas mensais e sucessivas, vencíveis a partir de janeiro/2018, com redução de 50% dos juros de mora e de 25% das multas de mora, de ofício ou isoladas, sendo cada parcela calculada com base no valor correspondente a 1% da receita bruta da pessoa jurídica, referente ao mês imediatamente anterior ao do pagamento, não podendo ser inferior a 1/175 do total da dívida consolidada. |

Pagamento à vista e em espécie de, no mínimo, 20% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017, e a liquidação do restante com a utilização de créditos de prejuízo fiscal e base de cálculo negativa da CSLL ou com outros créditos próprios relativos aos tributos administrados pela RFB, com a possibilidade de pagamento, em espécie, de eventual saldo remanescente em até sessenta prestações adicionais, vencíveis a partir do mês seguinte ao do pagamento à vista.

2ª opção: Pagamento em até 120 prestações mensais e sucessivasPagamento da dívida consolidada em até 120 prestações mensais e sucessivas, calculadas de modo a observar os seguintes percentuais mínimos, aplicados sobre o valor da dívida consolidada:

- da 1ª à 12ª prestação – 0,4%;

- da 13ª à 24ª prestação – 0,5%;

- da 25ª à 36ª prestação – 0,6%; e

- da 37ª prestação em diante – percentual correspondente ao saldo remanescente, em até 84 prestações mensais e sucessivas.

- liquidado integralmente em janeiro de 2018, em parcela única, com redução de 90% dos juros de mora e 50% das multas de mora, de ofício ou isoladas;

- parcelado em até 145 parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018, com redução de 80% dos juros de mora e de 40% das multas de mora, de ofício ou isoladas; ou

- parcelado em até 175 parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018, com redução de 50% dos juros de mora e de 25% das multas de mora, de ofício ou isoladas, sendo cada parcela calculada com base no valor correspondente a 1% da receita bruta da pessoa jurídica, referente ao mês imediatamente anterior ao do pagamento, não podendo ser inferior a 1/175 do total da dívida consolidada.

- a redução do pagamento à vista e em espécie para, no mínimo, 7,5% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017; e

- após a aplicação das reduções de multas e juros, a possibilidade de utilização de créditos de prejuízo fiscal e de base de cálculo negativa da CSLL e de outros créditos próprios relativos aos tributos administrados pela Receita Federal, com a liquidação do saldo remanescente, em espécie, pelo número de parcelas previstas para a modalidade.

Na liquidação dos débitos, conforme prevê o inciso I do caput e o § 1° do artigo 2° da Medida Provisória n° 783/2017, poderão ser utilizados créditos de prejuízos fiscais e de base de cálculo negativa da CSLL apurados até 31.12.2015 e declarados até 29.07.2016, próprios ou do responsável tributário ou corresponsável pelo débito, e de empresas controladora e controlada, de forma direta ou indireta, ou de empresas que sejam controladas direta ou indiretamente por uma mesma empresa, em 31.12.2015, domiciliadas no País, desde que se mantenham nesta condição até a data da opção pela quitação.

É incluída também como controlada a sociedade na qual a participação da controladora seja igual ou inferior a 50%, desde que exista acordo de acionistas que assegure, de modo permanente, a preponderância individual ou comum nas deliberações sociais e o poder individual ou comum de eleger a maioria dos administradores.

No campo de utilização dos créditos de prejuízo fiscal e de base de cálculo negativa da CSLL, os créditos próprios deverão ser utilizados primeiro (Medida Provisória n° 783/2017, artigo 2°, § 4°).

O valor do crédito decorrente de prejuízo fiscal e de base de cálculo negativa da CSLL será determinado por meio da aplicação das seguintes alíquotas:- 25% sobre o montante do prejuízo fiscal;

- 20% sobre a base de cálculo negativa da CSLL, no caso das pessoas jurídicas de seguros privados, das pessoas jurídicas de capitalização e das pessoas jurídicas referidas nos incisos I a VII e no inciso X do § 1° do artigo 1° da Lei Complementar n° 105/2001;

- 17%, no caso das cooperativas de crédito mencionada no inciso IX do § 1° do artigo 1° da Lei Complementar n° 105/2001; e

- 9% sobre a base de cálculo negativa da CSLL, no caso das demais pessoas jurídicas.

Caso haja o indeferimento dos créditos, no todo ou em parte, será concedido o prazo de 30 dias para que o sujeito passivo efetue o pagamento em espécie dos débitos amortizados

indevidamente com créditos não reconhecidos pela RFB, inclusive aqueles decorrentes de prejuízo fiscal e de base de cálculo negativa da CSLL. A não realização do pagamento ocasionará a exclusão do devedor do PERT e o restabelecimento da cobrança dos débitos remanescentes.

5.2 – PROCURADORIA-GERAL DA FAZENDA NACIONAL (PGFN)

O sujeito passivo que possua débitos com a Procuradoria-Geral da Fazenda Nacional, passíveis de adesão ao PERT, inscritos em Dívida Ativa da União, poderá liquidar seus débitos, através da escolha de uma das modalidades a seguir:

1ª opção: Pagamento da dívida consolidada em até 120 parcelas mensais e sucessivasPagamento da dívida consolidada em até 120 parcelas mensais e sucessivas, calculadas de modo a observar os seguintes percentuais mínimos, aplicados sobre o valor consolidado: a) da 1ª à 12ª prestação – 0,4%;

- da 13ª à 24ª prestação – 0,5%;

- da 25ª à 36ª prestação – 0,6%; e

- da 37ª prestação em diante – percentual correspondente ao saldo remanescente em até 84 prestações mensais e sucessivas.

2ª opção: Pagamento à vista e em espécie de, no mínimo, 20% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas

Pagamento à vista e em espécie de, no mínimo, 20% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017, e o restante:

- liquidado integralmente em janeiro de 2018, em parcela única, com redução de 90% dos juros de mora, de 50% das multas de mora, de ofício ou isoladas, e de 25% dos encargos legais, inclusive honorários advocatícios; ou

- parcelado em até 145 parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018,com redução de 80% dos juros de mora, 40% das multas de mora, de ofício ou isoladas, e de 25% dos encargos legais, inclusive honorários advocatícios; ou

- parcelado em até 175 parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018,com redução de 50% dos juros de mora, 25% das multas de mora, de ofício ou isoladas, e dos encargos legais, inclusive honorários advocatícios, sendo cada parcela calculada com base no valor correspondente a 1% da receita bruta da pessoa jurídica, referente ao mês imediatamente anterior ao do pagamento, não podendo ser inferior a 1/175 do total da dívida consolidada.

Optando por uma das modalidades da 2ª opção, segundo o § 1°, artigo 3° da Medida Provisória n° 783/2017, ficam assegurados aos devedores com dívida total, sem reduções, igual ou inferior a R$ 15 milhões:

- a redução do pagamento à vista e em espécie para, no mínimo, 7,5% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas, vencíveis de agosto a dezembro de 2017; e

- após a aplicação das reduções de multas e juros, a possibilidade de oferecimento de dação em pagamento de bens imóveis, desde que previamente aceita pela União, para quitação do saldo remanescente, observado o disposto no artigo 4° da Lei n° 13.259/2016.

6 – VALOR MÍNIMO

O valor mínimo de cada prestação mensal dos parcelamentos será de:- R$ 200,00, quando o devedor for pessoa física; e

- R$ 1.000,00, quando o devedor for pessoa jurídica.

7 – CONSOLIDAÇÃO

A consolidação da dívida será na data do requerimento de adesão ao PERT, e será dividida pelo número de prestações indicadas (Medida Provisória n° 783/2017, artigo 8°).

Até a dívida ser consolidada, o sujeito passivo deverá calcular e recolher o valor à vista ou o valor equivalente ao montante dos débitos objeto do parcelamento dividido pelo número de prestações pretendidas, conforme a modalidade aderida.

O deferimento do pedido de adesão ao PERT fica condicionado ao pagamento do valor à vista ou da primeira prestação, que deverá ocorrer até o último dia útil do mês do requerimento (Medida Provisória n° 783/2017, artigo 8°, § 2°).

No pagamento de cada prestação mensal, haverá acréscimo de juros equivalentes à taxa referencial do Sistema Especial de Liquidação e de Custódia (Selic) para títulos federais, acumulada mensalmente, calculados a partir do mês subsequente ao da consolidação até o mês anterior ao do pagamento, e de 1% relativamente ao mês em que o pagamento for efetuado.

8 – DÉBITOS EM DISCUSSÃO ADMINISTRATIVA OU JUDICIAL

O sujeito passivo cujos débitos estejam em discussão administrativa ou judicial, caso queira incluir tais débitos ao PERT, deverá, primeiramente, desistir das impugnações ou dos recursos administrativos e das ações judiciais que tenham por objeto os débitos que serão quitados, renunciar

a quaisquer alegações de direito sobre as quais se fundem as referidas impugnações e recursos ou ações judiciais, e protocolar, no caso de ações judiciais, requerimento de extinção do processo com resolução do mérito, nos termos da alínea c do inciso III do caput do artigo 487 da Lei n° 13.105/2015 (Código de Processo Civil – CPC).

Será considerada a desistência parcial de impugnação e de recurso administrativo interposto ou de ação judicial proposta se o débito objeto de desistência for passível de distinção dos demais débitos discutidos no processo administrativo ou na ação judicial, segundo o artigo 5°, § 1°, da Medida Provisória n° 783/2017.

A comprovação do pedido de desistência e da renúncia de ações judiciais deverá ser apresentada na unidade de atendimento integrado do domicílio fiscal do sujeito passivo até o último dia do prazo estabelecido para a adesão ao PERT, ou seja, até 31.08.2017.

A desistência e a renúncia das impugnações ou dos recursos administrativos e das ações judiciais não eximem o autor da ação do pagamento dos honorários, nos termos do artigo 90 da Lei n° 13.105/2015 (Código de Processo Civil – CPC).

9 – DEPÓSITOS VINCULADOS

Os depósitos que são vinculados aos débitos a serem pagos ou parcelados serão transformados em pagamento definitivo ou convertidos em renda da União, automaticamente (Medida Provisória n° 783/2017, artigo 6°).

Após alocação do valor depositado à dívida incluída no PERT, caso permaneçam débitos não liquidados pelo depósito, o saldo devedor deverá ser quitado através das modalidades do PERT (RFB ou PGFN), conforme o caso.

Depois da conversão em renda ou da transformação em pagamento definitivo, o sujeito passivo poderá requerer o levantamento do saldo remanescente, se houver, desde que não haja outro débito exigível.

Esse saldo remanescente de depósitos junto à RFB e à PGFN somente poderá ser levantado pelo sujeito passivo após a confirmação dos montantes de prejuízo fiscal e de base de cálculo negativa da CSLL ou de outros créditos de tributos utilizados para quitação da dívida, conforme o caso.

No caso de depósito judicial, o disposto no artigo 6° da Medida Provisória n° 783/2017 somente se aplica se ocorrida desistência da ação ou do recurso e renúncia a qualquer alegação de direito sobre o qual se funda a ação.

De acordo com o artigo 7° da Medida Provisória n° 783/2017, os créditos indicados para quitação na forma do PERT deverão quitar primeiro os débitos não garantidos pelos depósitos judiciais que serão transformados em pagamento definitivo ou convertidos em renda da União.

10 – EXCLUSÃO

Segundo o artigo 9° da Medida Provisória n° 783/2017, ocasionará a exclusão do devedor do PERT e a exigibilidade imediata da totalidade do débito confessado e ainda não pago e automática execução da garantia prestada:

- a falta de pagamento de três parcelas consecutivas ou seis alternadas;

- a falta de pagamento de uma parcela, se todas as demais estiverem pagas;

- a constatação, pela Receita Federal ou pela PGFN, de qualquer ato tendente ao esvaziamento patrimonial do sujeito passivo como forma de fraudar o cumprimento do parcelamento;

- a decretação de falência ou extinção, pela liquidação, da pessoa jurídica optante;

- a concessão de medida cautelar fiscal, em desfavor da pessoa optante, segundo a Lei n° 8.397/92

- a declaração de inaptidão da inscrição no CNPJ, segundo os artigos 80 e 81 da Lei n° 9.430/96; o

- a inobservância do dever de pagar regularmente as parcelas dos débitos consolidados no PERTe os débitos vencidos após 30.04.2017, inscritos ou não em Dívida Ativa da União e o cumprimento regular das obrigações com o FGTS, por três meses consecutivos ou seis alternados.

Na ocorrência de exclusão do devedor do PERT, os valores liquidados com os créditos decorrente de prejuízo fiscal e de base de cálculo negativa da CSLL, serão restabelecidos em cobrança. Será efetuada a apuração do valor original do débito, com a incidência dos acréscimos legais, até a data da rescisão. Serão deduzidas do valor referido acima as parcelas pagas em espécie, com acréscimos legais, até a data da rescisão.

11 – ASPECTOS CONTÁBEIS

Para fins da formalização do pedido de parcelamento, faz-se necessário inicialmente consolidar o valor do débito. Essa consolidação consiste na apuração do montante do débito naquela data, acrescido dos respectivos acréscimos moratórios, vencidos até a data da concessão do parcelamento.

11.1 – CONSOLIDAÇÃO DO VALOR DO DÉBITO

Consideremos que determinada pessoa jurídica decida aderir ao PERT, na modalidade em que seja efetuado o pagamento 20% do valor da dívida consolidada, sem reduções, em 5 parcelas mensais e sucessivas, no período de agosto a dezembro de 2017, e parcelamento do montante remanescente em 175 parcelas mensais e sucessivas, vencíveis a partir de janeiro de 2018, com redução de 50% dos juros de mora e de 25% das multas de mora, de ofício ou isoladas

Consideremos, ainda, que o valor consolidado da dívida seja R$ 3.000.000,00, conforme demonstrado no quadro a seguir: Valor do principal…………………… R$ 2.000.000,00 Juros de mora………………………. R$ 600.000,00 Multa de mora………………………… R$ 400.000,00 Valor da dívida consolidada…………….. R$ 3.000.000,00 Neste caso, o cálculo das 5 primeiras parcelas do PERT seria assim efetuado: Valor da dívida consolidada…………….. R$ 3.000.000,00 (x) Percentual mínimo a ser pago………… 20% Valor a ser pago em 5 prestações……….. R$ 600.000,00 Valor de cada prestação (R$ 300.000,00 ÷ 5) R$ 120.000,00 Pela formalização do parcelamento em agosto de 2017: D – Tributos a Recolher (Passivo Circulante) R$ 3.000.000,00- – PERT a Recolher (Passivo Circulante) R$ 700.000,00C – PERT a Recolher(Passivo Não Circulante) R$ 2.300.000,00

- – PERT a Recolher (Passivo Circulante)

11.2 – REGISTRO DA REDUÇÃO DOS JUROS DE MORA E DA MULTA DE MORA

Conforme mencionado no item 11.1, sobre o montante remanescente da dívida consolidada será concedido redução de 50% dos juros de mora e de 25% das multas de mora, de ofício ou isoladas. Assim, considerando-se por mera hipótese que no nosso exemplo essa redução seja de R$ 160.000,00, teríamos o seguinte lançamento contábil: Redução dos juros de mora e da multa de mora, em agosto de 2018. D – PERT a Recolher(Passivo Circulante) R$ 120.000,00 D – PERT a Recolher (Passivo Não Circulante) R$ 200.000,00 C – Redução de Multa de Juros de Mora (Conta de Resultado) R$ 320.000,00*11.3 – REGISTRO DOS JUROS SOBRE AS PRESTAÇÕES DO PARCELAMENTO

Os juros incidentes sobre as prestações do parcelamento devem ser apropriados mensalmente segundo o regime de competência, ou seja, à medida que incorrerem. Dessa forma, considerando-se que, no mês de setembro de 2018, os juros incorridos sobre o referido parcelamento totalizassem R$ 15.000,00, teríamos: Pela apropriação dos juros de mora incorridos sobre o parcelamento no mês de setembro de 2018. D – Juros Passivos (Conta de Resultado) R$ 30.000,00 C – PERT a Recolher (Passivo Circulante) R$ 4.000,00 C – PERT a Recolher(Passivo Circulante) R$ 26.000,00 Nota LegisWeb: Nos meses seguintes, até os lançamentos serão idênticos ao demonstrado, alterando-se apenas o valor relativo dos juros, bem como a eventual reclassificação dos valores alocados no Passivo Não Circulante para o Passivo Circulante.

Fonte: LegisWeb

PROGRAMA ESPECIAL

DE

REGULARIZAÇÃO TRIBUTÁRIA

(PERT)

PERGUNTAS E RESPOSTAS

1- Selecionei a modalidade incorreta no momento da adesão. Como corrigir?Não há como corrigir ou selecionar outra modalidade. Os pagamentos deverão ser efetuados conforme a modalidade que realmente se pretende aderir e, na consolidação, o sujeito passivo deverá indicar a modalidade correta.

HIPÓTESES DE EXCLUSÃO A decretação de falência ou extinção, pela liquidação, da pessoa jurídica optante; A concessão de medida cautelar fiscal; A declaração de inaptidão da inscrição no CNPJ;Exclusivo RFB: Não pagamento em espécie no prazo de 30 dias, na hipótese de indeferimento de utilização dos créditos pleiteados pelo contribuinte.

2- Posso escolher os débitos e inscrições que farão parte do PERT? Sim. O PERT não determina a inclusão da totalidade dos débitos. 3- Como calcular o limite de R$ 15.000.000,00 previsto no art. 2º, parágrafo primeiro da MP 783/2017? O limite é por modalidade: RFB Débitos Previdenciários; RFB Demais Débitos; PGFN Débitos Previdenciários; PGFN Demais Débitos. 4- Uma empresa possui diversos processos administrativos em discussão. Pode desistir de apenas um deles? Sim, a desistência não é obrigatória. Mesma situação vale para os parcelamentos em curso. 5- Empresa do SIMPLES possui débitos de PIS/COFINS, anteriores a sua inclusão no Simples Nacional. Poderá incluir no PERT? Sim, a vedação se aplica apenas aos débitos apurados na forma do Simples Nacional. 6- INSS de empregada doméstica, referente à parte do empregador (12%), pode ser incluído no PERT?Sim, desde que seja de período anterior ao Simples Doméstico, instituído pela LC nº 150/2015 (antes de 09/2015).

7- Multa isolada pelo não pagamento de estimativa de IRPJ/CSLL pode ser incluída no PERT?Sim, desde que o vencimento da mesma seja até 30/04/2017. Na multa isolada não importa o vencimento do tributo, mas sim da própria multa.

8- Auto de Infração lançado após a edição da MP 783/2017 poderá ser incluído no PERT?Sim, desde que o vencimento do tributo seja até 30/04/2017, o pedido seja feito dentro do prazo de adesão e não seja decorrente de crime de sonegação, fraude e concluio, com decisão administrativa definitiva.

9- Qual o critério utilizado para verificar se um lançamento é decorrente de conluio, fraude ou sonegação? Verificar se a multa é agravada (majorada em 50%) ou qualificada (150%). Se o AI tiver decisão administrativa definitiva, não poderá ser incluído no Pert.10- IRPF do exercício de 2017 pago em cotas, com último vencimento em novembro/2017, pode ser incluído no Pert?

Sim. Considera-se o vencimento original do tributo (30/04/2017). Os débitos em cotas são recuperados de forma agrupada no vencimento da cota única/primeira cota.

11- Débitos do Simples Federal podem ser incluídos no Pert? Sim. Não há vedação para inclusão dos débitos originários do Simples Federal, instituído pela Lei 9.317/96.12- Os débitos relativos às contribuições sociais previstas nas alíneas “a”, “b” e “c” do parágrafo único do art. 11 da Lei nº 8.212/91 poderão ser consolidados no Pert, conforme art. 4º §1º, inciso I da IN RFB nº 1711/2017. Já o artigo 2º, inciso III do parágrafo único veda a inclusão de tributos passíveis de retenção na fonte. Esse dois dispositivos não são contraditórios?

Não, pois na alínea “c” incluem-se os contribuintes individuais, que podem aderir ao Pert. 13- Contribuinte pessoa física deseja parcelar débito proveniente de regularização de obra no Pert. É possível?Sim, exceto as contribuições passíveis de retenção/desconto pelo proprietário. Mesmo que o desconto não ocorra efetivamente (regularização por aferição indireta), a natureza dessa contribuição não se altera.

14- Pode ser parcelado no Pert o INSS que foi descontado dos funcionários? Não. A vedação consta no Artigo 11 da MP 783/2017.15- O que fundamenta a vedação de liquidação por meio do Pert de valores devidos por empresa incorporadora optante do RET?

A vedação está expressa no art. 6º da Lei 10.931/2004:“Art. 6º Os créditos tributários devidos pela incorporadora na forma do disposto no art. 4º não poderão ser objeto de parcelamento.”

16- Como calcular a entrada e como aplicar as reduções de juros e multas previstas para o PERT?A entrada deverá ser calculada com base na dívida consolidada na data do requerimento de adesão, sem descontos. Sobre o restante do valor (valor total – entrada) é que incidirão os descontos.

17- Quem pagou a 1ª parcela da entrada em julho deverá pagar quando a 2ª, já que a entrada é dividida em 5 prestações?

Quem pagou a primeira parcela em julho está dispensado do recolhimento de agosto.18- Existe obrigatoriedade de pagamento da entrada de forma parcelada ou posso pagar numa única vez? Para o caso de parcelamento, as parcelas iniciariam somente em janeiro/2018, havendo lacuna de pagamento em alguns meses?

Poderá pagar em uma única vez; nesse caso, a segunda parcela vencerá em em janeiro de 2018 (inciso III).* Em função do aproveitamento dos pagamentos, na migração do PRT para o PERT, poderá ocorrer de o contribuinte permanecer alguns meses sem recolher a entrada.

19- A obrigatoriedade de pagamento de parcela mínima é válida também para a entrada de 7,5% ou 20%? Sim, o valor mínimo em qualquer hipótese será de R$ 200,00 (PF) e R$ 1.000,00 (PJ). 20- Uma empresa deseja pagar seus débitos à vista, em uma única vez, ainda em 2017. Como proceder?Deverá efetuar o pagamento através de duas guias, uma para a entrada (sem os descontos) e a outra do saldo devedor remanescente (com descontos).

*** Não é necessário aguardar até janeiro para fazer o pagamento. 21- Contribuinte efetuou a adesão mas esqueceu de desistir dos parcelamentos em curso. Ainda é possível efetuar a desistência? Sim, desde que dentro do prazo para adesão ao Pert (até 31/08/2017).Obs: na PGFN é obrigatória a desistência dos parcelamentos em momento anterior à adesão, uma vez que os débitos já devem ser selecionados para consolidação.

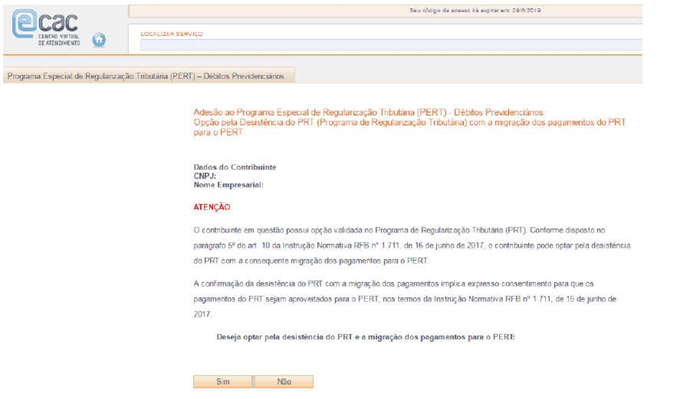

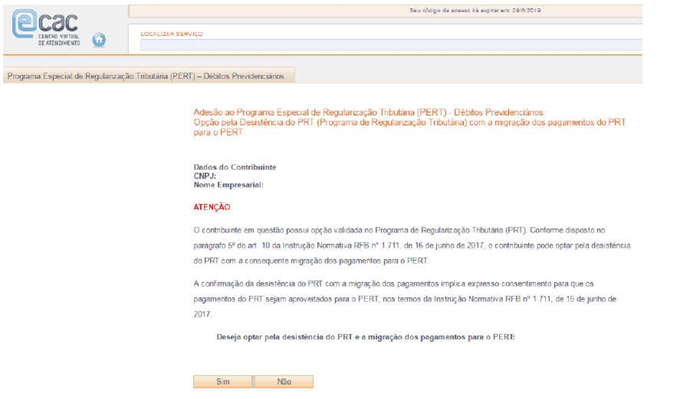

22- Não encontrei a opção para desistir do PRT. Como proceder?Durante o processo de adesão, em momento posterior à confirmação da adesão, será dada oportunidade para que haja desistência do PRT, com aproveitamento e migração automática dos pagamentos do PRT para o PERT. A desistência do PRT não aparece na funcionalidade “desistência de parcelamentos anteriores”. * Específico para RFB.

23- Como ficam as parcelas já pagas do PRT, no caso de desistência?Os pagamentos serão migrados automaticamente para o PERT e serão aproveitados para o pagamento da 1ª parcela. Não será necessário efetuar nova entrada, salvo se houver necessidade de complementação de valor. * Específico para RFB.

24- Há possibilidade de ser feita desistência parcial do PRT, deixando os débitos referentes a retenção na fonte no PRT e migrando os demais para o PERT?

Não. A desistência do parcelamento será sempre da totalidade dos tributos. 25- Posso utilizar prejuízo fiscal nas modalidades da PGFN?Não. Prejuízo fiscal, base de cálculo negativa da CSLL e créditos pleiteados através do PER/DCOMP somente serão utilizados no âmbito da RFB. Na PGFN existe a possibilidade de dação de bens imóveis.

26- Em que momento vou informar a utilização de prejuízos fiscais e base de cálculo negativa da CSLL?Somente na consolidação. Para as modalidades no âmbito da RFB, será apenas no momento da consolidação que o sujeito passivo deverá indicar os débitos a serem parcelados e os montantes de prejuízo, BCN ou outros créditos.

27- Prejuízo fiscal, BCN da CSLL e saldo credor de IPI podem ser utilizados para pagamento de débito previdenciário no PERT? Ou somente para os demais débitos? Sim, não há vedação para utilização na modalidade RFB – Débitos previdenciários.28- O sujeito passivo poderá utilizar cumulativamente prejuízo fiscal, base de cálculo negativa da CSLL e demais créditos?

Sim, respeitando as alíquotas e prazos previstos na IN 1711/2017.29- Posso utilizar parte do prejuízo fiscal para os demais débitos e parte para os débitos previdenciários?

A utilização, dentre as modalidades, fica a critério do contribuinte.

Exemplo: o contribuinte possui R$ 1.000.000,00 de prejuízos fiscais, então poderá utilizar um crédito total de R$ 250.000,00 para o PERT. Pode usar 250.000,00 para PERT-Demais e 0,00 para o PERT-Prev. Ou R$ 125.000,00 para cada modalidade. Ou qualquer outra combinação, desde que o total não ultrapasse R$ 250.000,00. Não é possível utilizar R$ 250.000,00 para uma modalidade e mais R$ 250.000,00 para a outra.

30- Sujeito passivo percebeu que cometeu um equívoco na apuração do prejuízo fiscal. Poderá retificar a ECF?Estando dentro do prazo permitido para retificação, o contribuinte pode e deve fazer a retificação, corrigindo os dados. Contudo, poderá utilizar para o PERT apenas o prejuízo informado até 29/07/2016. Interpreta-se de maneira literal a legislação que disponha sobre benefícios fiscais.

31- Os débitos vencidos após 30/04/2017 poderão ser parcelados?Sim, enquanto não ocorrer a análise pela RFB e a mesma não proceder com a cobrança dos créditos tributários vencidos após o período abrangido na MP nº 783, de 2017, os contribuintes poderão realizar parcelamento ordinário e simplificado de débitos vencidos após 30 de abril de 2017, respeitadas as normas previstas pela Lei nº 10.522, de 2002, e demais legislações.

32- Empresa aderiu ao PERT e quer baixar o CNPJ. Será excluída do parcelamento? Sim, com base no inciso IV do artigo 9º da MP 783/2017. 33- Os depósitos judiciais serão convertidos para a primeira parcela, no caso de desistência do processo judicial?Não. Serão automaticamente transformados em pagamento definitivo ou convertidos em renda, até o montante necessário para apropriação aos débitos envolvidos no litígio, inclusive os que estejam sem o correspondente depósito. Após a alocação, caso existam débitos remanescentes, estes poderão ser liquidados pelo PERT.

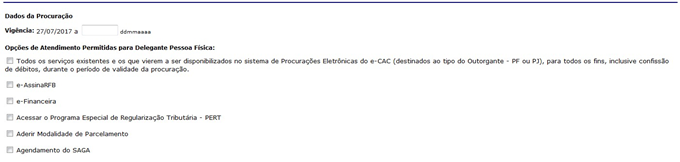

34- Estou entrando no e-CAC como procurador. Por que não aparece a opção do Pert? Veja os serviços outorgados na procuração.

35- Por que não consigo fazer o pagamento das GPS do Pert no Banco do Brasil?

35- Por que não consigo fazer o pagamento das GPS do Pert no Banco do Brasil?

O Sistema do Banco do Brasil ainda não foi ajustado para receber a GPS do Pert, códigos 4141 e 4142. Orienta-se a efetuar o pagamento em outras instituições financeiras.

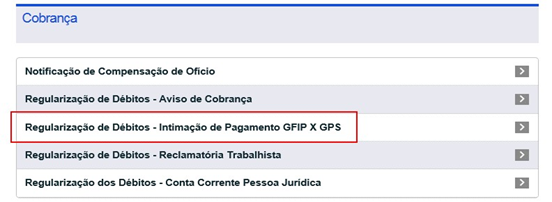

36- Como eu sei quais as competências que estão num determinado débito previdenciário? E se tem parte dos segurados?

No site da RFB é possível obter um relatório detalhado dos débitos previdenciários, com competências, rubricas e valor. Porém o valor é aquele declarado em GFIP, ou seja, é o valor original (sem multa e juros).

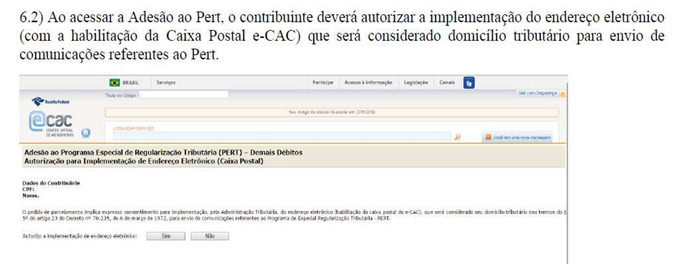

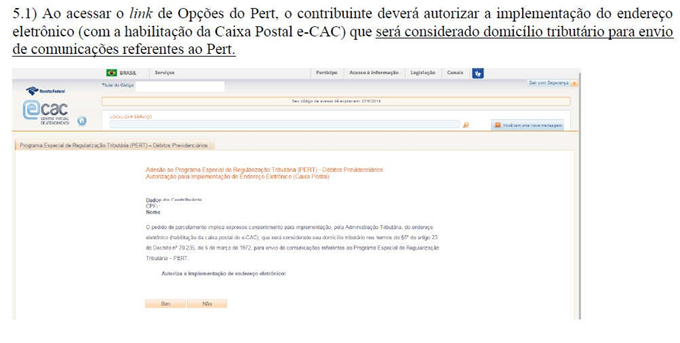

37-Para aderir ao Pert tenho que fazer adesão ao DTE?

37-Para aderir ao Pert tenho que fazer adesão ao DTE?

Não. Para aderir ao Pert é obrigatório autorizar a implementação do endereço eletrônico (com a habilitação da Caixa Postal e-CAC) que será considerado domicílio tributário para envio de comunicações referentes ao Pert.

OUTRAS QUESTÕES

1- Quais as situações em que é necessário o comparecimento em uma unidade da RFB? 1) Para solicitar desmembramento de débito.Quando existem competências num débito previdenciários que não entram no Pert (04/2017 em diante), há 2 opções:

a) fazer o pagamento à vista das competências (solicitar a guia para pagamento na unidade de atendimento da RFB – não fazer guia manual); ou

b) solicitar desmembramento do débito – protocolar requerimento na unidade de atendimento da RFB. Obs.: aplica-se também aos débitos não previdenciários.

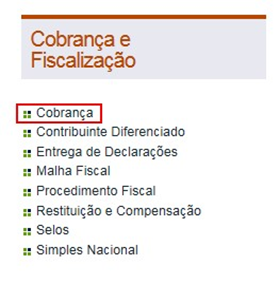

2- Para solicitar desistência de parcelamentos previdenciários de débitos que estão na PGFN.Se quiser incluir os débitos previdenciários que estão parcelados, não é possível fazer a desistência pelo e-CAC da PGFN. É preciso protocolar um pedido de desistência na unidade de atendimento da RFB.

Obs.: a desistência dos parcelamentos previdenciários que estão na fase administrativa será feita pelo e-CAC da RFB.

3- Para solicitar o valor de um débito previdenciário – separado em principal, multa e juros.O valor do débito previdenciário poderá ser solicitado em uma unidade da RFB apresentando o relatório complementar extraído do e-CAC.

Recomenda-se que procurem as unidades da RFB já no início de agosto, pois o valor não mudará até dia 31/08. 4- Para protocolar o pedido de desistência e da renúncia de ações judiciais.A comprovação do pedido de desistência e da renúncia de ações judiciais deverá ser apresentada em qualquer Unidade da RFB até o dia 31/08/2017.

Para o contribuinte PJ obrigado ao uso do PGS, a comprovação deve ser entregue no formato digital.Obs.: a desistência de débitos em discussão administrativa será tácita quando da prestação das informações para a consolidação.

5- Para solicitar a formação do débito de um contribuinte individual, segurado especial ou empregador doméstico.Primeiro é necessário ir a uma Agência do INSS para obter a planilha com as contribuições a parcelar. Após, protocolar o requerimento para confissão de débitos (formulário fornecido pela RFB) em uma unidade da RFB, junto com o documento de identificação e CTPS (só empregador doméstico).

6- Para solicitar a formação do débito de um ARO feito pela internet.O ARO (Aviso de Regularização de Obra) efetuado na internet até março de 2017 pode ser incluído no Pert. Porém é necessário apresentar a documentação que comprova a área, destinação e categoria na unidade de atendimento da RFB e solicitar que seja formado o débito para incluir no Pert.

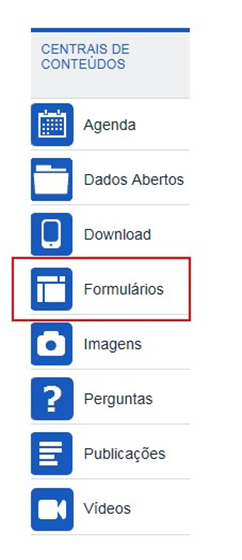

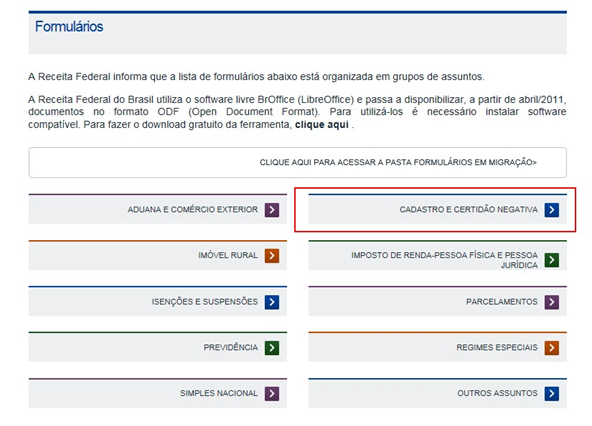

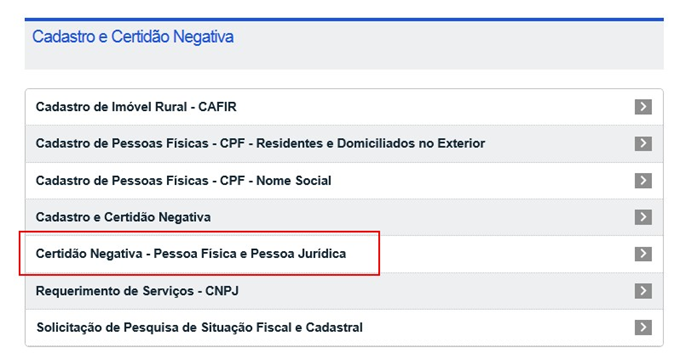

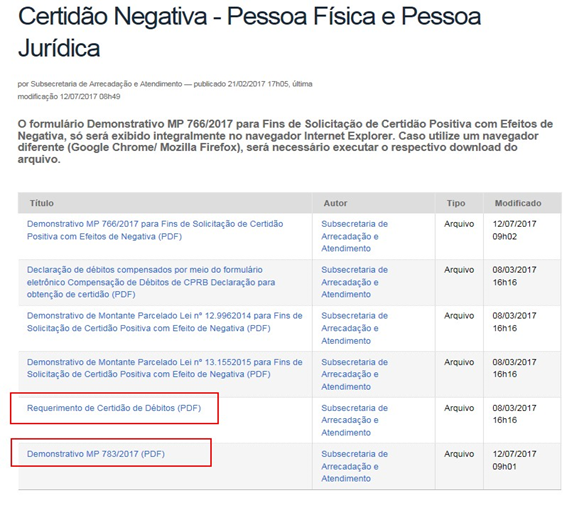

7) Para solicitar a liberação da Certidão Positiva com Efeito de Negativa.Quando o contribuinte tiver optado por modalidades da RFB, a certidão não será liberada automaticamente na internet. Será preciso protocolar o Requerimento de CND + Demonstrativo MP nº 783/2017 + Pagamentos.